近日,最高人民法院在5起再审案件中作出裁定,拥有省级批文的陕西有色金属交易中心存在非法组织期货交易活动,陕西省高院裁定不当,打回重审。

根据案情,2015年至2016年,区某等5位投资者在陕西有色金属交易中心(以下简称“陕金所”)交易原油、白银现货,短时期内招致大额亏损,因此将陕金所及其会员公司告上法庭,但均被陕西高级人民法院终审判败诉。

第一财经记者独家了解到,去年底最高人民法院第六巡迴法庭再审这批案件,是该类案件中首例打回省高院重审。接近审理人员的人士告诉记者,此案不但关系到个案当事人是否能够得到公正裁决,而且关系到全国法院同类案件如何处理。

近年来,炒白银、炒原油等违规变相期货交易活动在全国蔓延。据记者不完全统计,全国各地交易活跃的现货交易场所约有1500多家。每家平台有数十家到数百家会员单位,一家会员单位又能发展数以万计的投资者。

首例最高院指令省高院重审

4月17日,裁判文书网公布了去年12月五起有关陕金所的再审裁定结果,最高院在5起案件中,全部认定陕金所未经批准开展了期货交易活动,并指令陕西省高级人民法院重新审理。

记者了解到,最高院对该案极为重视,如果维持省高院的终审裁决,程序较为简单,但要推翻省院裁决,必须经过承办法官、合议庭及联席会三个环节,联席会十二名大法官中有七名法官支持,案件才可能发回再审。

这些案件都是关于投资者在陕金所交易原油或白银现货,结果导致巨额亏损的。

以投资者区某的案件为例,区某在2015年12月至2016年4月短短数月里就亏损了751万元。随后,区某以交易非法、可能存在欺诈,把陕金所及其会员公司陕西百业成有色金属经营有限公司(以下称“百业成”)告上法庭。

区某参与的原油现货交易是2014年至2016年在全国蔓延的一种类似期货交易的对赌电子盘,各地的大宗商品、贵金属交易中心纷纷推出这一品种,并在全国范围招揽投资者。

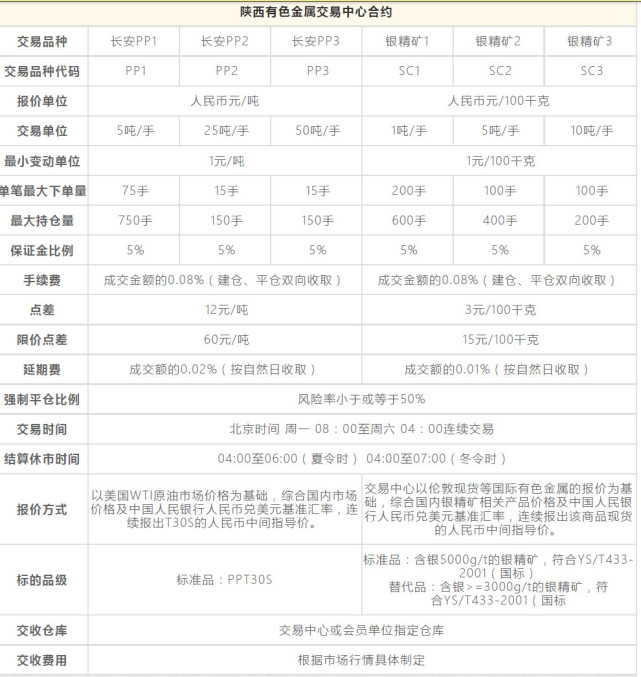

成立于2014年3月的陕金所是由陕西省金融办批复设立的金属类商品交易场所,主要有长安银、长安油等现货品种,其价格以美国原油期货、伦敦白银现货价格为基础。

具体交易时,由陕金所会员(做市商)报出买价和卖价,和投资者进行对赌交易,杠杆高达20倍。现货交易的买多卖空、保证金、强制平仓等制度与我们熟悉的现货批发、零售不同,但与期货交易十分类似。

2017年3月,陕西省清理整顿各类交易场所联席会议办公室公布了37家涉嫌违规的交易场所和会员公司,其中就包括陕金所。记者拨通陕金所和百业成客服电话,均显示号码不存在。

根据监管公告,陕金所违反的是国务院【2011】38号文、国务院办公室【2012】37号文。文件要求,除经国务院或证监会批准设立的期货交易所外,任何单位一律不得以集中竞价、电子撮合、匿名交易、做市商等集中交易方式进行标准化合约交易。

不过,西安市中级人民法院、陕西省高院均判区某败诉。两家法院均认为,陕金所的交易没有约定实物交割的时间,因此不属于期货交易所中标准化合约。区某和会员单位一对一交易,也不属于集中交易方式。

判决书指出,陕金所目前仍在正常经营,没有收到关闭、停业、整顿的指令,也没有法律法规禁止现货延期交收这种交易模式。而投资者的开户、买卖操作都是自己完成的,并且前述了入市协议,应当对自己的行为承担责任。

寻真律师事务所律师王德怡对第一财经表示,“目前,很多城市的法院对此类交易的危害性认识错误,认定交易合法有效。一些一线城市的法院拖延案件审理进程,迟迟不判决,有的案件立案至今已经长达三年。地方保护仍然是投资者获得司法正义的重大障碍。”

案例推动地方法院统一审理标准

近年来,炒白银、炒原油等违规变相期货交易活动在全国蔓延。据记者不完全统计,全国各地交易活跃的现货交易场所约有1500多家。每家平台有数十家到数百家会员单位,一家会员单位又能发展数以万计的投资者。

(陕金所部分会员公司。来源:陕金所官方网站)

这些平台绝大部分都采用类似期货的交易模式,却没有真实商品背景,仅仅复制境外价格,炒作虚拟标的,沦为合法的公开赌场。不仅如此,平台代理商还通过夸大收益、隐瞒真相大量招揽投资者,并且操纵价格致使客户亏损。

虽然有38号文、37号文,以及证监会【2013】111号文等文件对非法期货交易有明文规定,但是众多受害投资者却面临法律维权举步维艰。由于地方保护主义、期货交易专业程度较高等原因,投资者起诉交易平台往往输多赢少。

2017年1月9日,证监会主席刘士余召集清理整顿各类交易场所部际联席会议(下称“联席会议”),在全国掀起了一场针对各类交易场所违规活动的“回头看”监管风暴。

今年3月20日,联席会议在北京组织召开监管后续工作会议,会议传达了国务院领导同志所作的批示。会议指出,邮币卡、原油、贵金属等交易场所违法违规交易虽已关停,后续处置任务依然繁重,问题尚未彻底解决。

最高人民法院也是联席会议成员单位之一,负责制订交易场所纠纷案的司法解释,推动地方法院案件审理的统一性。

在第六巡回法庭再审的五起案件中,最高院都采用了证监会111号文的认定标准,未将交割时间作为标准化合约的必要条件,认为陕金所及其会员施行的交易脱离现货交易而存在,符合期货交易活动的构成要件,且符合集中交易里的做市商交易特征。

根据裁定书,陕金所未经批准开展了期货交易活动,属于《期货交易管理条例》规定的“非法组织期货交易活动”的情形。原审认定案涉交易性质为现货延期交收交易显属不当,应予纠正。

最高院指出,期货交易具有特殊的金融属性和风险属性,直接关系到经济金融安全和社会稳定,必须在经批准的特定交易场所进行。若认定期货交易场所以外开展的期货交易行为有效,极有可能扰乱期货交易秩序,引发经济金融风险并影响社会稳定。

自2017年6月最高院首例对省级交易平台陕西西北黄金珠宝交易中心非法期货交易作出裁定以来,各地法院判现货交易场所败诉的案例逐步增多。

值得关注的是,虽然根据相关法律规定,交易场所应保存投资者交易数据至少五年,但许多地方交易平台已经删除了交易规则和宣传资料,关闭了交易数据,这给司法审判时证据收集带来困难。

根据联席会议文件,最高院将强化交易场所和会员单位举证责任,切实保护投资者合法权益,采取侵权人负责举证、过错推定等原则。

在陕金所案例中,会员协议显示,交易中心收取投资者手续费的30%,其余由会员自负盈亏。

业内人士指出,由于违规交易仅仅对赌境外期货价格走势,市场自身不产生价格,因此无法出清。多余的买单和卖单只能由交易场所自己来承接。这就意味着交易场所不光是收取手续费,而是投资者最终的交易对手。

不过,由于资金走向的证据需要公安部门配合,因此,目前还没有证据显示有任何一家交易场所参与了投资者亏损的分成。

第一财经

珠宝行业淘宝直播苏州基地落成

珠宝行业淘宝直播苏州基地落成 央视315晚会曝光的成都问题珠宝店已被停业

央视315晚会曝光的成都问题珠宝店已被停业 揭露的珠宝行业内幕,批发40元的翡翠,内地

揭露的珠宝行业内幕,批发40元的翡翠,内地 陨石之争屡次上演 归属权存“立法漏洞”

陨石之争屡次上演 归属权存“立法漏洞” 粤港警方联破尖沙咀珠宝行劫案

粤港警方联破尖沙咀珠宝行劫案 肯尼亚现黄金欺诈华人联合当地人骗同胞上千

肯尼亚现黄金欺诈华人联合当地人骗同胞上千 《和田玉 鉴定与分类》国家标准研讨会在新

《和田玉 鉴定与分类》国家标准研讨会在新 智能机“蓝宝石”镜头竟是玻璃?男子状告虚

智能机“蓝宝石”镜头竟是玻璃?男子状告虚 金手镯买后3天就断 景德镇市场监管局助解纠

金手镯买后3天就断 景德镇市场监管局助解纠 石探纪科学团队于缅甸琥珀中发现两个缺翅虫目新种

石探纪科学团队于缅甸琥珀中发现两个缺翅虫目新种 疫情下美国失业大军以何为生?珠宝商改行卖盒饭,穷人出门送外卖

疫情下美国失业大军以何为生?珠宝商改行卖盒饭,穷人出门送外卖 社会动荡危机 珠宝奢侈品行业首当其冲

社会动荡危机 珠宝奢侈品行业首当其冲 印度珠宝18亿美元欺诈案将使整个钻石业面临重大策略调整

印度珠宝18亿美元欺诈案将使整个钻石业面临重大策略调整 香奈儿推出影片《心驰神往》与腕表全新产品

香奈儿推出影片《心驰神往》与腕表全新产品 “粉红”经济带动黄金珠宝热销 苏宁易购七夕黄金珠宝销售同比增

“粉红”经济带动黄金珠宝热销 苏宁易购七夕黄金珠宝销售同比增 包头:每周三免费为市民检测珠宝玉石等生活用品

包头:每周三免费为市民检测珠宝玉石等生活用品 湖南珠宝商会召开商会战略合作单位座谈会

湖南珠宝商会召开商会战略合作单位座谈会 老凤祥超越周大福成为珠宝行业第一品牌

老凤祥超越周大福成为珠宝行业第一品牌 带你透彻了解琥珀这三种优化技术!

带你透彻了解琥珀这三种优化技术! 新零售的成功需要哪些关键要素?

新零售的成功需要哪些关键要素? 珠宝行业未来几年的发展趋势会如何

珠宝行业未来几年的发展趋势会如何 行业分析:2019年钻石行业发展趋势三大关键词

行业分析:2019年钻石行业发展趋势三大关键词 2019年珠宝行业6大消费趋势

2019年珠宝行业6大消费趋势 珠宝市场全面回暖,“互联网+”打开营销新局面

珠宝市场全面回暖,“互联网+”打开营销新局面 水贝国际亮相深圳珠宝展

水贝国际亮相深圳珠宝展 jhm珠宝参加9月香港珠宝展 深入了解行业动态与潮流趋向

jhm珠宝参加9月香港珠宝展 深入了解行业动态与潮流趋向 第12届大河国际珠宝展将在郑州国际会展中心隆重举行

第12届大河国际珠宝展将在郑州国际会展中心隆重举行 广东省时尚首饰及配饰协会受邀出席深圳国际黄金珠宝玉石展览会

广东省时尚首饰及配饰协会受邀出席深圳国际黄金珠宝玉石展览会 第8届中国国际珠宝玉石展览会12月29日到1月1日在武汉举行

第8届中国国际珠宝玉石展览会12月29日到1月1日在武汉举行