在俄罗斯贵金属市场的日历中,一件最令人瞩目的事就是俄罗斯黄金市场大会。今年的黄金市场大会是第十届,已经于11月24日在俄罗斯召开。大会发言人阵容中,最知名的应该是俄罗斯央行俄罗斯银行的第一副行长谢尔盖·什韦佐夫(Sergey Shvetsov)。在演讲中,什韦佐夫更新了全球黄金市场上一些涉及俄罗斯央行的重要进展,并进一步阐述了其观点,表明了实物黄金在俄罗斯长期经济和战略利益中所持续具有的重要性。

在其演讲中,什韦佐夫首先证实了,金砖国家正在进行商讨,以建立自己的黄金交易系统。金砖国家包括俄罗斯联邦,中国,印度,南非和巴西。这五个国家中,有四个是全球主要的黄金生产国,即中国,俄罗斯,南非和巴西。此外这五个国家中有两个是全球最大的实物黄金进口国和消费国,即中国和俄罗斯。因此这五个经济体的共同点是它们都是全球实物黄金市场上的主要玩家。

在什韦佐夫的设想中,新建立的交易系统将会通过金砖国家之间的双边联系实现演化。作为建立系统的第一步,什韦佐夫再次确认了俄罗斯央行已经与中国就发展联合黄金交易系统签署了谅解备忘录,并且项目将于2018年开始实施第一步。

有意思的是,这位俄罗斯央行的第一副行长还对伦敦和瑞士在全球黄金市场上传统的主导地位表示出了不同的观点,称在今天的世界中,伦敦和瑞士交易操作的重要意义在降低。此外,什韦佐夫还暗示金砖国家的黄金交易合作也会产生新的全球黄金定价基准。

实际上,金砖国家在黄金市场上的合作,尤其是俄罗斯与中国的合作,算不上是一个让人吃惊的消息。早在去年4月份当什韦佐夫访问中国时,他就首先宣布了这个消息。

那个时候,什韦佐夫表示,“我们(俄罗斯银行和中国人民银行)讨论了黄金交易。金砖国家都是主要的经济体,有大量的黄金储备,黄金生产量和消费量都很大。中国的黄金交易是在上海进行的,俄罗斯在莫斯科。我们的想法是在这些城市之间建立联系,以加强我们市场的黄金交易。

值得一提的是,今年三月份,俄罗斯银行在北京开设了其第一家外国代表办公室。俄罗斯央行把这一举动称为是中俄两国之间在所有金融事务上加强合作迈出的一步,表明了俄罗斯银行和中国人民银行的战略合作关系。

什韦佐夫提到的俄罗斯央行和中国央行之间的谅解备忘录实际上是在今年九月份签署的,签署时,两国央行的副行长在2014年冬奥会举办城市索契共同主持了两国关于金融合作的会议。

国家安全和金融恐怖主义

在上周的莫斯科黄金市场大会上,什韦佐夫解释道,俄罗斯继续增加黄金储备是为了实现增强俄罗斯国家安全的目的。考虑到他的这一说法,我们可以毫无疑问的说俄罗斯把黄金当成了一种重要的货币资产和地缘政治战略资产,可以给俄罗斯提供一种财富和货币力量,一种独立于外部金融市场和系统的财富和货币力量。

此外,俄罗斯货币机构另外一个部门,俄罗斯财政部部长安东·西卢阿诺夫(Anton Siluanov)也在上周日晚上“俄罗斯第一频道”的一个座谈节目中露面了。这可以说是一个完全的巧合,也可以理解为是一个协调好的计划。

在节目中,西卢阿诺夫的讨论涉及到了俄罗斯政府的预算以及国际社会对俄罗斯的制裁。他还宣称有外国势力曾企图夺取俄罗斯的黄金和外汇储备。Interfax报道称,西卢阿诺夫在节目中表示:

“如果我们的黄金和外汇储备被夺取了,哪怕只是一种夺取黄金和外汇储备的意图,我们都可以说这等同于金融恐怖主义,等同于俄罗斯与企图夺取黄金和外汇资产势力之间的金融宣战。”

俄罗斯央行是否在国外存储黄金还很难说,因为从官方的角度来讲,俄罗斯三分之二的黄金是存储在莫斯科的金库里,剩下三分之一存储在圣彼得堡。但不管怎样,西卢阿诺夫的评论凸显了黄金储备对俄罗斯的重要性,这也可以解释为何俄罗斯央行正在进行着全球最大规模之一的黄金积累。

1800吨,仍在继续增加

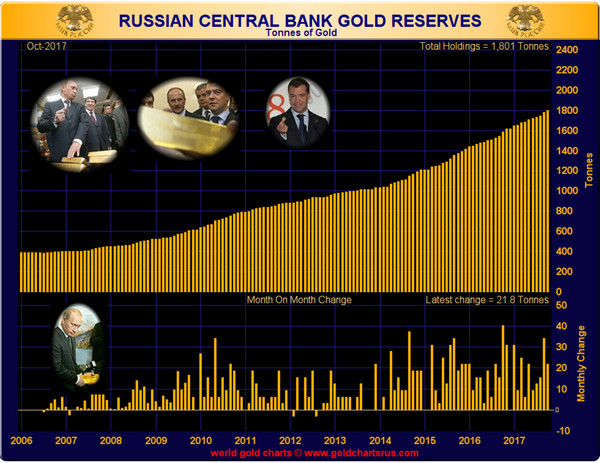

从2000年到2007年中期,俄罗斯央行的黄金储备大约在400吨左右,并且保持在一个相对稳定的水平。但是自2007年第三季度开始,俄罗斯央行的黄金政策改变了,变成了大量的储备黄金。到2011年年初时,俄罗斯的黄金储备达到了800吨,到2014年底时更是达到了超过1200吨,而到2016年年底时,俄罗斯宣称其黄金储备超过了1600吨。虽然俄罗斯的黄金储备是由俄罗斯央行管理的,但是央行是国家所有的,因此可以看作是俄罗斯央行的黄金储备属于俄罗斯联邦所有。因此,从2007年下半年以来,俄罗斯央行开始的这种累积黄金储备的战略可以看作是俄罗斯的战略政策。而2007年下半年也是全球金融危机开始显现的时间。

据最新数据显示,2017年10月份,俄罗斯央行增加了21.8吨的黄金储备,这让俄罗斯现有的黄金储备总量来到了1801吨。今年截至目前为止,俄罗斯联邦通过其央行宣布增加186吨的黄金储备量,而这也接近俄罗斯2017年增加200吨黄金储备的目标。

中国称其官方黄金储备量为1842吨,这样看来,到2018年第一季度时,俄罗斯央行的黄金储备量就会超过中国。当然,这种情况的前提是中国按兵不动,不宣布增加其黄金储备。

俄罗斯央行现有黄金储备1801吨

对伦敦黄金市场的威胁

什韦佐夫提到的新的黄金定价基准将会是金砖国家黄金交易系统的一部分,并在这个系统下演化,这极有意思。考虑到金砖国家要么就是主要的黄金生产国或是消费国,要么就是二者皆有,所以,金砖国家全球黄金交易系统自身有可能是实物黄金的交易。因此,这样一个系统产生的黄金定价基准基于的是实物黄金的交易,而这与现有的国际金价定价是背离的。

目前,国际金价是通过伦敦场外黄金交易市场和美国纽约商品期货交易所黄金期货交易的组合来决定的。

然而,伦敦和纽约商品期货交易所真正交易的是大量关于黄金的人工衍生品,这与实物黄金市场是完全脱离的。在伦敦,衍生品就是实物黄金部分支持的不记名登记黄金仓位,主要是现金结算;而在纽约,衍生品是交易所黄金期货合约,也主要是现金结算,同时,和伦敦一样,纽约的黄金期货合约也只有很少的实物黄金支持。

虽然伦敦和纽约的黄金市场是24小时交易的,但是它们也会与伦敦黄金协会(LBMA)的黄金价格基准产生相互影响。伦敦黄金协会的这个黄金基准价格每天会有两次定盘,来自于每天上午十点半和下午三点在一些伦敦金商之间的拍卖。这里拍卖的也是不记名登记的黄金仓位,只有部分是有实物黄金支持的。因此,实际上,伦敦黄金协会拍卖产生的全球范围内的黄金价格基准与实物黄金交易的关系不大。

结论

看起来,俄罗斯,中国和其它金砖国家等主要的全球黄金生产国逐渐厌烦了这样一种国际黄金定价的主宰地位,这种国际黄金的定价方式是在一个人为的交易环境中决定的,与实物黄金市场的关系不大。

2016年4月份中国发起的上海黄金交易所上海黄金价格基准已经迈出了实物黄金价格定盘的一步。虽然上海黄金价格基准还未能对国际市场的黄金价格产生影响,但它已经有了对国际市场黄金价格产生影响的基础。

当俄罗斯央行的第一副行长指出伦敦和瑞士在国际黄金市场上的重要性在减弱时,当他牵头要建立一个新的金砖国家跨境黄金交易系统,涉及中国,俄罗斯和其它“具有大量黄金储备,黄金生产量和消费量都很大”的经济体时,我们可以很明显的看出,中国,俄罗斯和其它金砖国家正在进行的这些举动是为了把黄金定价重新回归到实物黄金市场的领域上来。而这一切锦上添花的地方可能也在于让黄金价格以国际实物黄金交易为基础。

数码时代的珠宝品牌

数码时代的珠宝品牌 俄罗斯 Grib 矿区发现一颗50.36ct宝石级钻

俄罗斯 Grib 矿区发现一颗50.36ct宝石级钻 专属上流社会的卡地亚私人订制

专属上流社会的卡地亚私人订制 “2018一带一路名品展”亮相上海 汇集43国

“2018一带一路名品展”亮相上海 汇集43国 非洲南部eteng 钻石矿发现2颗超过100ct的宝

非洲南部eteng 钻石矿发现2颗超过100ct的宝 德国提前三年运回了280亿美元的黄金储备

德国提前三年运回了280亿美元的黄金储备 进口珠宝闪耀内地市场

进口珠宝闪耀内地市场 紫金矿业欲进一步扩大在塞尔维亚矿业投资

紫金矿业欲进一步扩大在塞尔维亚矿业投资 “希望珠宝商”成为印度的焦点

“希望珠宝商”成为印度的焦点 印度商人:中国钻石市场潜力无限

印度商人:中国钻石市场潜力无限 塞拉利昂第二大709.41ct钻石原石将在比利时安特卫普出售

塞拉利昂第二大709.41ct钻石原石将在比利时安特卫普出售 意大利工商企业界整装待发亮相中国国际进口博览会

意大利工商企业界整装待发亮相中国国际进口博览会 非洲南部莱索托王国发现重达910ct的宝石级钻石原石

非洲南部莱索托王国发现重达910ct的宝石级钻石原石 英媒:中国奢侈品消费领涨全球 年轻人功不可没

英媒:中国奢侈品消费领涨全球 年轻人功不可没 狂买黄金还不够 俄罗斯计划未来10年黄金产量翻番

狂买黄金还不够 俄罗斯计划未来10年黄金产量翻番 TOTWOO智能首饰携手汾酒小白瓶打造表白礼物“恋之密语限定套装”

TOTWOO智能首饰携手汾酒小白瓶打造表白礼物“恋之密语限定套装” 广州花都珠宝小镇嘉年华活动举办

广州花都珠宝小镇嘉年华活动举办 孙怡外国街头夜色下拍美照背着相机包变身酷女孩

孙怡外国街头夜色下拍美照背着相机包变身酷女孩 金弘足金镶玉新品丨翠意盎然沁良夏

金弘足金镶玉新品丨翠意盎然沁良夏 淘宝直播“焕活”传统玉器市场

淘宝直播“焕活”传统玉器市场 饰品化珠宝逐步走俏收藏保值转变为佩戴

饰品化珠宝逐步走俏收藏保值转变为佩戴 戴比尔斯(DE BEERS)珠宝新春序曲

戴比尔斯(DE BEERS)珠宝新春序曲 未来十年珠宝行业品牌规划

未来十年珠宝行业品牌规划 玉石加盟店怎么经营才收益 推荐经营法则

玉石加盟店怎么经营才收益 推荐经营法则 武当玉—十堰绿松石将亮相2019上海国际珠宝展

武当玉—十堰绿松石将亮相2019上海国际珠宝展 进口博览会|GOLD-INVEST带来俄罗斯特产!

进口博览会|GOLD-INVEST带来俄罗斯特产! 中国四会玉器文化节开幕 稀世珍品齐亮相

中国四会玉器文化节开幕 稀世珍品齐亮相 第33届成都国际珠宝展预登记开始啦 双十一珠宝优惠提前享

第33届成都国际珠宝展预登记开始啦 双十一珠宝优惠提前享 深圳国际黄金珠宝玉石展览会在深圳会展中心圆满落幕

深圳国际黄金珠宝玉石展览会在深圳会展中心圆满落幕